Pengertian Pasar Modal, Fungsi, Jenis, Pelaku, Produk, Mekanisme Kerja Bursa Efek, Indeks Harga Saham, Penawaran Umum, Ekonomi - Pasar merupakan istilah yang tidak asing bagi semua orang, tentunya bagi Anda juga, bukan? Pasar modal dipandang sebagai salah satu sarana efektif untuk mempercepat pembangunan suatu negara karena pasar modal sebagai wahana yang dapat menggalang pengerahan dana jangka panjang dari masyarakat untuk disalurkan ke sektor-sektor produktif. Jika pengerahan dana masyarakat melalui lembaga-lembaga keuangan maupun pasar modal sudah dapat berjalan dengan baik, dana pembangunan yang bersumber dari luar negeri semakin lama semakin dikurangi.

Dengan demikian, pasar modal merupakan alternatif sumber dana bagi perusahaan swasta, BUMN, maupun perusahaan daerah. Hal tersebut, mengisi peranan perbankan dalam menarik dana serta mengalokasikannya, terkait dengan kebutuhan dari perusahaan itu sendiri. Pada bab ini Anda akan mempelajari salah satu jenis pasar abstrak, yaitu pasar modal.

A. Jenis-Jenis Produk Bursa Efek

1.1. Pengertian dan Karakteristik Pasar Modal (Capital Market)

Pasar modal atau bursa efek bersama dengan pasar uang digolongkan ke dalam pasar keuangan (financial market). Bank Indonesia mendefinisikan pasar uang sebagai transaksi pinjam meminjam atau jual beli dengan

menggunakan surat-surat berharga yang lazim diper dagangkan dengan jangka waktu transaksi kurang dari satu tahun, baik atas dasar valuta domestik maupun valuta asing.

Adapun pasar modal atau yang sering disebut juga dengan bursa efek adalah tempat menampung transaksi finansial dengan menggunakan kontrak jangka panjang. Undang- Undang No. 8 Tahun 1995 tentang pasar modal mendefinisikan pasar modal sebagai pihak yang menyelenggarakan dan menyediakan sistem dan atau sarana untuk mempertemukan penawaran jual dan beli efek (yang diterbitkan oleh) pihak-pihak lain dengan tujuan memperdagangkan efek di antara mereka.

Perbedaan lengkap antara karakteristik pasar uang dan pasar modal dapat dilihat dari hal-hal berikut.

a. Jatuh Tempo

Karakteristik pertama yang membedakan pasar modal dari pasar uang adalah jatuh tempo sekuritas yang diperjualbelikan lebih dari satu tahun.

b. Tingkat Risiko

Akibat jatuh temponya lebih lama dari pasar uang, maka surat berharga pada pasar modal memiliki risiko gagal tagih yang lebih besar. Semakin panjang jatuh temponya, semakin besar risiko gagal tagihnya.

c. Tingkat Pengembalian

Akibat risiko dari berinvestasi ini besar, umumnya tingkat pengembalian yang diperoleh juga lebih tinggi dari pasar uang.

d. Koordinasi

Dalam pasar uang transaksi dilakukan secara informal, misalnya cukup melalui telepon, dalam pasar modal transaksi harus memenuhi persyaratan dan prosedur yang lebih formal. Koordinasi yang lebih formal juga terlihat dari terbentuknya Badan Koordinasi Pasar Modal (BKPM). Di pasar uang tidak terdapat pasar sejenis. Jika disimpulkan perbedaan antara pasar uang dan pasar modal dapat dijelaskan pada Tabel 1.

Tabel 1. Perbedaan pasar uang dan pasar modal.

Aspek

|

Pasar Uang

|

Pasar Modal

|

Jatuh Tempo

|

Kurang dari 1 tahun

|

Lebih dari 1 tahun

|

Risiko

|

Risiko kegagalan dapat diminimalisir

|

Risiko kegagalan lebih tinggi

|

Pengembalian

|

Lebih rendah

|

Lebih tinggi

|

Koordinasi

|

Lebih mudah

|

Lebih sulit

|

1.2. Fungsi Pasar Modal

Fungsi pasar modal dan pasar uang pada hakikatnya adalah sama, yaitu untuk meningkatkan alokasi sumber daya keuangan yang diharapkan akan menaikkan investasi dan pertumbuhan ekonomi. Secara singkat fungsi pasar modal adalah sebagai sarana untuk memperoleh modal jangka panjang bagi unit-unit yang terlibat dalam proses produksi dan untuk penanaman dana jangka panjang bagi unit-unit yang memiliki kelebihan dana. Fungsi pasar modal secara spesifik adalah sebagai berikut.

a. Sebagai Sumber Penghimpun Dana

Seperti halnya perbankan, perkembangan pasar modal sangat mempengaruhi besarnya dana masyarakat yang dihimpun dalam sebuah perekonomian. Jika pasar modalnya maju, dana masyarakat yang dapat dihimpun akan sangat besar.

b. Sebagai Alternatif Investasi bagi Pemilik Modal

Dalam pasar modal investor dapat memindahkan asetnya dari satu perusahaan ke perusahaan lain untuk memperoleh keuntungan yang lebih besar.

c. Sebagai Pendorong Perkembangan Investasi

Dengan adanya pasar modal, pemerintah akan terbantu dalam memobilisasi dana masyarakat. Para investor akan terus menambah jumlah investasinya di pasar modal karena perusahaan yang menerima dana dari pemilik modal akan meningkatkan usahanya, baik melalui pembelian mesin baru maupun penyerapan tenaga kerja. Karena fungsinya yang strategis, maka peranan pasar modal sangat penting. Bagi negara-negara maju, pasar modal merupakan sarana yang dapat dimanfaatkan untuk pelaksanaan kebijakan moneter.

Namun, di negara maju maupun di negara sedang berkembang, pasar modal berperan juga sebagai agen pembangunan, yaitu sebagai alat memobilisasi dana, baik yang ada dalam perekonomian domestik maupun yang berasal dari luar negeri.

1.3. Pelaku Pasar Modal

Pelaku pasar modal adalah sebagai berikut.

a. Emiten

Emiten, adalah pihak yang melakukan emisi atau menawarkan efek untuk dijual atau diperdagangkan.

b. Investor

Investor adalah pihak yang membeli sekuritas (surat berharga) yang diperjualbelikan di pasar modal. Investor bisa berasal dari individu, perusahaan, atau bank komersial. Tujuan para investor mendapatkan pendapatan bunga atau dividend dan capital gain (keuntungan dari selisih antara harga jual dan harga beli sekuritas).

c. Lembaga Penunjang

Lembaga penunjang, adalah lembaga yang telah memperoleh izin dari Badan Pengawas Pasar Modal (Bapepam) untuk men jalankan berbagai kegiatan di pasar modal, seperti penjamin emisi efek (underwriter), pedagang efek (dealer), pialang (broker), penanggung (guarrantor), wali amanat (trustee), bank kustodian, perusahaan efek, manajer investasi, dan biro administrasi efek.

1.4. Produk Pasar Modal

Pada pasar modal, instrumen atau produk yang ditransaksikan memiliki jangka waktu lebih dari satu tahun (long-term instrument). Produk atau surat berharga yang diperdagangkan di pasar modal umumnya dibedakan menjadi dua, yaitu surat berharga yang berbentuk kepemilikan dan surat berharga yang berbentuk utang.

Beberapa instrumen atau produk yang lazim diterbitkan dan diperdagangkan pada pasar modal, yaitu sebagai berikut.

a. Saham Biasa (Common Stock)

Saham biasa adalah tanda penyertaan atau pemilikan seseorang atau badan dalam suatu perusahaan. Ciri saham biasa adalah dividen mendapat keuntungan, perusahaan mendapat keuntungan, memiliki hak suara, dan hak memperoleh pembagian kekayaan usaha jika perusahaan bangkrut setelah kewajiban perusahaan dilunasi. Di antara jenis saham biasa ada yang disebut dengan saham unggulan (blue chips), yaitu saham yang diterbitkan oleh perusahaan besar dan terkenal yang sudah lama memperlihatkan kemampuan untuk memperoleh keuntungan dan pembayaran dividen. Saham yang tergolong unggulan, antara lain saham PT Telkom Tbk, PT Gudang Garam Tbk, PT Unilever Tbk, atau PT HM Sampoerna.

b. Bukti Right (Right Issue)

Right issue adalah hak bagi pemodal untuk membeli saham baru yang dikeluarkan emiten. Karena merupakan hak, investor tidak terikat untuk harus membelinya. Ini berbeda dengan dividen, yang secara otomatis diterima pemegang saham. Imbalan yang diperoleh oleh pembeli right issue adalah sama dengan membeli saham, yaitu dividend atau capital gain. Risiko investasi right issue yang dihadapi investor adalah menurunnya dividen per saham atau bahkan rugi dalam jual beli saham (capital loss).

c. Obligasi (Bonds)

Obligasi adalah surat pengakuan utang dari perusahaan dengan kesanggupan untuk mengembalikan pokok utang dan bunganya secara periodik pada waktu yang telah ditentukan. Bunga dalam obligasi dikenal dengan istilah kupon. Pembayaran kupon ini bisa tahunan, semesteran atau juga bisa triwulanan. Seperti juga saham, dalam obligasi juga dimungkinkan memperoleh capital gain. Obligasi mengandung suatu perjanjian yang mengikat antara kedua pihak, yaitu pemberi pinjaman (penerbit obligasi) dan penerima pinjaman. Penerbit obligasi menerima pinjaman dari pemegang obligasi dengan ketentuan-ketentuan yang sudah diatur, baik mengenai jatuh tempo pelunasan, besarnya pokok utang, dan bunga yang harus dibayarkan.

d. Saham Preferens atau Saham Istimewa (Preferred Stock)

Saham preferens merupakan gabungan (hybrid) antara obligasi dan saham biasa, artinya di samping memiliki karakteristik seperti obligasi (memberikan hasil yang tetap), juga memiliki karakteristik saham biasa. Saham preferens adalah saham yang memberikan prioritas pilihan kepada pemegangnya, antara lain, hak untuk didahulukan dalam memperoleh dividen, hak menukar sahamnya dengan saham biasa, hak mendapat dividen dalam jumlah tetap dan risiko kepemilikan saham yang lebih kecil dari saham biasa, hak untuk memengaruhi manajemen terutama dalam pencalonan pengurus.

e. Waran (Warrant)

Seperti halnya right issue, waran adalah produk turunan dari efek. Waran adalah hak untuk membeli saham biasa pada waktu dan harga yang sudah ditentukan. Biasanya waran dijual bersamaan dengan surat berharga lain, misalnya obligasi atau saham. Waran diterbitkan dengan tujuan agar pemodal tertarik membeli obligasi atau saham yang diterbitkan emiten. Pada keadaan suku bunga tinggi, tentunya investor lebih suka menginvestasikan dananya di bank.

f. Reksadana (Mutual Fund)

Reksadana (mutual fund) adalah wadah yang dipergunakan untuk menghimpun dana dari masyarakat pemodal yang selanjutnya diinvestasikan dalam bentuk kumpulan surat berharga (portofolio efek) oleh manajer investasi. Keuntungan investasi reksadana berasal dari tiga sumber, yaitu dividend, capital gain, dan peningkatan Nilai Aktiva Bersih (NAB). NAB adalah perbandingan antara total nilai investasi yang dilakukan manajer investasi dan total volume reksadana yang diterbitkannya.

Di Indonesia perdagangan produk pasar modal dilaksanakan di dua kota, yaitu Jakarta (Bursa Efek Jakarta) dan Surabaya (Bursa Efek Surabaya). Produk yang dijual di bursa efek harus terdaftar dan memenuhi persyaratan yang telah ditentukan.

Sejumlah saham dan obligasi yang diperdagangkan, diperjualbelikan di sistem Nasdaq (National Association of Securities Dealer Automated Quotation), yaitu jaringan informasi otomatis yang menyediakan kutipan harga bagi para pialang dan pedagang atas sekitar 5.000 saham paling aktif. National Association of Securities Dealer yang mengawasi pasar ini memiliki kekuasaan untuk menolak perusahaan-perusahaan atau pelaku-pelaku pasar yang dinilai tidak jujur atau pailit. (Sumber: Garis Besar Ekonomi Amerika,Deplu AS)

1.5. Penawaran Umum (Go Public)

a. Pengertian dan Manfaat Penawaran Umum

Istilah penawaran umum atau go public adalah penawaran saham atau obligasi kepada masyarakat umum untuk kali pertama melakukan penjualan saham atau obligasi di pasar perdana (primary market). Setiap perusahaan yang sudah go public mudah dikenali oleh masyarakat, karena di belakang nama perusahaan terdapat istilah “Tbk” (terbuka). Adapun dalam bahasa Inggris disebut “Plc” (public listed company).

Mekanisme penawaran umum perdagangan saham perdana disebut dengan istilah IPO (Initial Public Offering). Dalam IPO, ada yang disebut prospektus. Menurut Undang-Undang Pasar Modal (UUPM) No. 8 Tahun 1995, prospektus adalah setiap informasi tertulis sehubungan dengan penawaran umum dengan tujuan agar pihak lain membeli efek.

Dengan adanya penawaran umum, berarti perusahaan dituntut lebih terbuka dan harus mengikuti aturan-aturan yang disepakati pasar modal mengenai kewajiban pelaporan. Segala sesuatu yang berhubungan dengan keuangan baik pemasukan maupun pengeluaran harus dicatat secara terperinci dan dapat dipertanggungjawabkan. Perusahaan harus selalu membuat pelaporan yang diwajibkan sesuai dengan waktu yang ditetapkan. Laporan keuangan tersebut harus terus dipantau baik oleh pemilik modal maupun masyarakat umum sehingga jika terjadi penyimpangan dapat segera diketahui begitu pun dengan perkembangan perusahaan.

Modal dari hasil penawaran umum selanjutnya digunakan untuk melakukan ekspansi, memperbaiki struktur permodalan, dan untuk melakukan divestasi. Perusahaan yang melakukan go public, tidak berkewajiban membayar bunga sebagai beban tetap, tetapi hanya membagi dividen dari keuntungan yang diperoleh. Dengan cara go public, emiten sebagai penerbit saham akan dikenal oleh masyarakat sehingga proses ini dapat dianggap promosi tidak langsung bagi perusahaan maupun bagi produk dan jasa yang dihasilkannya. Setiap perusahaan yang sudah go public, pengelolaannya akan diserah kan kepada orang-orang yang mampu

di bidangnya sehingga akan menjadikan perusahaan tumbuh dan berkembang dengan struktur organisasi yang kuat.

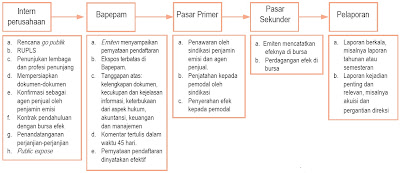

b. Persiapan dan Proses Go Public

Mekanisme perdagangan saham yang akan dilakukan dalam penawaran umum, perusahaan terlebih dahulu mengajukan pendaftaran go public kepada Bapepam. Selanjutnya, pendaftaran tersebut akan ditanggapi oleh Bapepam dalam waktu 45 (empat puluh lima) hari. Jika dalam 45 hari tidak ada tanggapan yang disampaikan oleh Bapepam, pendaftaran tersebut dinyatakan efektif. Selama pengajuan pendaftaran go public ke Bapepam, perusahaan dapat melakukan promosi penjualan atau public expose kepada masyarakat. Dalam public expose ini, perusahaan mengundang calon investor yang dianggap potensial. Selain itu, dalam public expose dijelaskan, kegiatan perusahaan, pertumbuhan perusahaan, prospek ke depan, serta hal-hal lain yang berhubungan dengan perkembangan perusahaan yang intinya, berusaha memberikan daya tarik kepada masyarakat untuk bersedia menjadi investor atau menanamkan modalnya.

Adapun syarat-syarat bagi perusahaan yang akan melakukan go public, di antaranya:

- emiten berkedudukan di Indonesia;

- pemegang saham minimal 300 orang;

- modal disetor penuh sekurang-kurangnya tiga miliar rupiah;

- setelah diaudit, selama dua tahun buku terakhir berturut-turut memperoleh laba;

- laporan keuangan telah diperiksa akuntan publik untuk dua tahun terakhir berturut-turut dengan pernyataan wajar tanpa pengecualian untuk tahun terakhir;

- untuk perbankan harus memenuhi kriteria sebagai bank yang sehat dan memenuhi kecukupan atau cadangan modal sesuai ketentuan Bank Indonesia.

Tahap selanjutnya, perusahaan yang sudah terdaftar atau disebut juga emiten dapat mencatatkan sahamnya di bursa efek, sebagai kelanjutan dan kontrak pendahuluan yang telah dilakukan sebelumnya. Setelah pencatatan saham-saham emiten di bursa efek, perdagangan saham di pasar sekunder tersebut, dapat langsung ditransaksikan. Tetapi, selama belum dicatatkan, saham ini belum dapat diperdagangkan di bursa. Pencatatan saham dapat dilakukan pada satu bursa yang disebut dengan single listing maupun dua bursa yang disebut dengan dual listing.

Jika sisa saham yang dicatatkan di bursa secara sekaligus, cara ini disebut company listing. Jika sisa saham yang dicatatkan secara sebagian-sebagian (partial), cara ini dengan partial listing. Menurut Lampiran I Keputusan Direksi PT Bursa Efek Jakarta KEP-01/BEJ/1992, untuk dapat mencatatkan sahamnya di bursa, emiten wajib memenuhi ketentuan sebagai berikut.

- Pernyataan pendaftaran dalam rangka penawaran umum maupun sebagai perusahaan publik telah dinyatakan efektif oleh Bapepam.

- Laporan keuangan perusahaan untuk tahun buku terakhir di audit dengan wajar tanpa syarat.

- Saham yang dicatatkan minimal berjumlah 1.000.000 (satu juta) saham.

- Jumlah pemegang saham, baik perorangan maupun lembaga minimal 200, dan pemegang saham masing-masing memiliki minimal 1 (satu) satuan perdagangan.

- Wajib mencatatkan seluruh saham yang telah disetor penuh, sepanjang tidak bertentangan dengan ketentuan tentang persentase pemilikan saham oleh pemodal asing.

- Perusahaan telah berdiri dan beroperasi sekurang-kurangnya tiga tahun.

- Dalam dua tahun terakhir mendapat laba operasi, tidak terdapat saldo kerugian pada posisi keuangan yang terakhir.

Dalam sistem perdagangan di bursa efek, setiap nama per usahaan emiten tidak ditulis secara lengkap, tetapi menggunakan kode yang terdiri atas 4 karakter alfabetik. Kode ini disebut dengan ticker symbol. Karakter terakhir Q digunakan untuk warrant, sedangkan karakter terakhir Z digunakan untuk bukti right.

Perusahaan yang sudah terdaftar dalam bursa efek, harga saham akan ditentu kan oleh kekuatan permintaan dan penawaran pasar. Pada saat permintaan meningkat, harga saham cenderung naik. Sebaliknya, jika penawaran saham meningkat, harga saham cenderung turun. Adapun investor yang memegang saham untuk waktu yang pendek, akan berusaha menjual saham pada saat harga saham tinggi. Selisih dari harga jual dan harga beli tersebut yang akan menjadi keuntungan bagi investor.

Bursa efek Jakarta perlu menerapkan sistem auto rejection untuk menjaga terlaksanannya perdagangan efek yang teratur, wajar dan efisien. Penerapan auto rejection dilakukan berdasarkan kelompok harga dan penentuan batas parameter rejection mengacu pada harga terakhir di pasar reguler pada hari bursa sebelumnya. (Sumber: Pengetahuan Pasar Modal, Sunariyah, 2004)

1.6. Indeks Harga Saham (IHS)

a. Pengertian Indeks Harga Saham (IHS)

Aktivitas pasar modal saat ini tidak terlepas dari apa yang disebut dengan indeks harga saham. Indeks harga saham adalah suatu angka yang digunakan untuk membandingkan perubahan yang terjadi pada harga suatu saham. Indeks harga saham menjadi indikator untuk mengetahui pergerakan kegiatan ekonomi, baik sedang mengalami kenaikan atau penurunan. Banyak orang akan melihat pergerakan itu dari sisi indeks yang dicapai pada saat itu juga.

Namun, indeks harga saham masih kurang akurat jika digunakan untuk mengukur kenaikan atau penurunan kegiatan ekonomi. Untuk itu, diperlukan adanya indikator-indikator lain yang mendukung dan saling melengkapi agar dapat menunjukkan pertumbuhan atau penurunan ekonomi yang sebenarnya.

Indeks harga secara sederhana adalah suatu angka yang digunakan untuk membandingkan antara suatu peristiwa dan peristiwa lainnya atau merupakan suatu angka yang dibuat sedemikian rupa sehingga dapat dipergunakan untuk melakukan perbandingan antara kegiatan yang sama dalam dua waktu yang berbeda seperti produksi, ekspor, hasil penjualan, dan jumlah uang beredar.

b. Jenis Indeks Harga Saham

Indeks harga saham, dapat dibedakan menjadi dua, yaitu indeks harga saham individual dan indeks harga saham gabungan.

- Indeks Harga Saham Individual (IHSI) adalah indeks menunjukkan perubahan dari suatu harga saham suatu perusahaan. Indeks ini tidak dapat mengukur harga dari suatu saham perusahaan tertentu apakah mengalami perubahan, kenaikan, atau penurunan.

- Indeks Harga Saham Gabungan (IHSG) adalah indeks menunjukkan pergerakan harga saham secara umum yang tercatat di bursa efek. Indeks inilah yang paling banyak digunakan dan dipakai sebagai acuan tentang perkembangan kegiatan di pasar modal.

Untuk menghitung IHS diperlukan dua data harga, yaitu harga waktu dasar dan harga waktu yang berlaku. Harga waktu dasar disebut dengan H0 dan harga waktu yang berlaku disebut dengan Ht. Secara sederhana, rumus untuk menghitung indeks harga saham adalah sebagai berikut.

Keterangan :

IHS = Indeks harga saham

Ht = Harga waktu yang berlaku

H0 = Harga waktu dasar

Pergerakan angka indeks akan menunjukkan perubahan situasi pasar yang terjadi. Pasar yang sedang bergairah atau aktif, ditunjukkan dengan indeks harga saham yang mengalami kenaikan. Kondisi ini yang biasanya menunjukkan keadaan yang diinginkan. Saat keadaan stabil ditunjukkan dengan indeks harga saham yang tetap. Adapun saat pasar sedang lesu ditunjukkan dengan indeks harga saham yang mengalami penurunan. Keadaan pasar secara umum baru dapat diketahui jika kita mengetahui Indeks Harga Saham Gabungan.

Ada dua metode perhitungan indeks harga saham gabungan, yaitu sebagai berikut.

1) Metode rata-rata

Pada metode ini penghitungan Indeks Harga Saham Gabungan hampir sama dengan penghitungan Indeks Harga Saham Individual, tetapi harus menjumlahkan seluruh harga saham yang tercatat. Rumus untuk menghitung Indeks Harga Saham Gabungan (IHSG) adalah sebagai berikut.

Keterangan :

ΣHt = Total harga semua saham pada waktu yang berlaku

ΣH0 = Total harga semua saham pada waktu dasar.

Dari angka indeks tersebut dapat diketahui jika kondisi pasar apakah sedang ramai, lesu, atau dalam keadaan stabil. Angka IHSG menunjukkan di atas 100 berarti kondisi pasar sedang ramai, sedangkan di bawah 100 berarti kondisi pasar sedang lesu, dan nilai 100 berarti pasar dalam keadaan stabil.

2) Metode timbangan (pembobotan) dikemukakan oleh Laspeyres dan Paasche.

a) Laspeyres mendasarkan pada jumlah saham pada waktu dasar.

Adapun untuk perhitungan dengan pembobotan yang ditemukan oleh Laspeyres adalah sebagai berikut.

Keterangan :

K0 = jumlah semua saham yang beredar pada waktu dasar.

b) Paasche menggunakan jumlah saham pada waktu yang bersangkutan.

Adapun untuk perhitungan angka indeks dengan menggunakan waktu berlaku sebagai bobot dikemukakan oleh Paasche. Rumus yang digunakan adalah sebagai berikut.

Keterangan :

Kt = jumlah semua saham yang beredar pada waktu yang berlaku.

Sebenarnya dilihat dari segi praktis, rumus yang dikemukakan oleh Laspeyres lebih baik, karena bobot yang dipakai tidak berubah. Namun, secara teoritis kurang baik, karena yang ber pengaruh terhadap harga sebenarnya adalah jumlah saham pada waktu yang bersangkutan. Sebaliknya, secara teoritis rumus Paasche sangat baik, karena perubahan jumlah saham diperhitungkan pengaruhnya terhadap perubahan harga, tetapi dari segi praktis, cukup sulit diterapkan.

Di Indonesia indeks harga saham diperkenalkan kali pertama pada 15 April 1983 dan mulai dicantumkan dalam kurs efek harian sejak 18 April 1983. (Sumber: Pengetahuan pasar modal, Sunariyah, 2004)

B. Mekanisme Kerja Bursa Efek

Dalam mekanisme kerja bursa efek terjadi dua jenis penawaran, yaitu pasar perdana dan pasar sekunder.

2.1. Pasar Perdana

Pasar Perdana adalah interaksi permintaan dan penawaran surat berharga yang baru diterbitkan secara langsung antara emiten dan investor tanpa melalui pasar modal. Jadi, penawaran efek dari emiten kepada pemodal berlangsung dalam masa tertentu dan efek tersebut belum dicatatkan di bursa. Di pasar perdana, biasanya emiten melakukan suatu penawaran yang disebut penawaran umum perdana (initial public offering atau IPO).

Berikut ciri-ciri pasar perdana antara lain:

- harga saham tetap;

- tidak dikenakan komisi;

- hanya untuk pembelian saham;

- pemesanan dilakukan melalui agen penjual;

- jangka waktu terbatas;

- uang hasil penjualan menjadi milik emiten.

Berkaitan dengan kegiatan di pasar perdana ini, Anda pasti pernah mendengar istilah (go public) pada sebuah perusahaan. Apakah go public itu? Secara sederhana, go public merupakan penawaran surat berharga (saham dan obligasi) kepada masyarakat umum untuk pertama kalinya. Go public adalah kegiatan yang bersangkutan dengan penawaran efek (surat berharga) yang dilakukan oleh emiten kepada publik (minimal 100 pihak) untuk menjual efek kepada umum/publik (minimal 50 pihak) berdasarkan tata cara yang diatur oleh undang-undang.

|

| Bagan 1. Mekanisme Penawaran Umum (Go Public). |

2.2. Pasar Sekunder

Pasar sekunder ialah bentuk interaksi permintaan dan penawaran surat berharga (efek) yang sudah beredar di pasar secara terus-menerus di pasar modal dan harga dibiarkan berfluktuasi sesuai dengan mekanisme pasar. Intinya pasar sekunder adalah pasar tempat sekuritas yang diperdagangkan di pasar primer diperjualbelikan kembali. Transaksi di pasar sekunder berlangsung beberapa saat setelah transaksi di pasar primer selesai dilakukan.

Berikut ciri-ciri pasar sekunder, antara lain:

- harga berfluktuasi sesuai dengan mekanisme pasar;

- dikenakan komisi;

- pemesanan dilakukan melalui anggota bursa;

- jangka waktu tidak terbatas;

- digunakan untuk pembelian dan penjualan saham;

- uang hasil penjualan menjadi milik pihak penjual atau pemilik sekuritas.

Sebelum dapat melakukan transaksi, investor harus menjadi nasabah di salah satu perusahaan efek. Perusahaan efek mewajibkan kepada nasabahnya untuk mendepositokan sejumlah uang tertentu sebagai jaminan bahwa nasabah tersebut layak melakukan transaksi saham.

Dalam perdagangan saham, jumlah yang diperjualbelikan dilakukan dalam satuan perdagangan yang disebut lot. Satu lot senilai dengan 500 saham, yang merupakan batas minimal pembelian saham. Transaksi saham diawali dengan pesanan untuk harga tertentu. Pesanan tersebut dapat disampaikan, baik secara tertulis maupun lisan (telepon) kepada perusahaan efek melalui sales/dealer. Pesanan tersebut harus menyebutkan nilai transaksi jual beli efek dengan harga yang diinginkan. Misalnya, Mr. Bond berminat membeli saham PT XYZ, Tbk. sebanyak 5 lot (2.500 saham) pada harga Rp500, per saham. Pesanan tersebut akan diteliti oleh perusahaan efek (misalnya adanya dana yang cukup untuk transaksi). Kemudian, pesan disampaikan kepada pialang di lantai bursa untuk dilaksanakan.

Pialang inilah yang akan bertindak untuk melakukan jual beli di lantai bursa melalui orang yang ditunjuk sebagai Wakil Perantara Pedagang Efek (WPPE). Mekanismenya dapat dilihat pada Bagan 2. berikut.

|

| Bagan 2. Mekanisme Transaksi di Bursa Efek. |

Perdagangan efek di pasar sekunder berlangsung secara reguler dan diselenggarakan oleh Bapepam. Pelaksanaannya dilakukan setiap hari kerja, mulai Senin sampai dengan Jumat dan berlangsung dalam dua sesi, yaitu:

a. Sesi pertama, pukul 10.00–12.00 WIB

b. Sesi kedua, pukul 13.00–14.00 WIB (kecuali Jumat, sesi kedua tidak dilaksanakan).

Pada pasar ini, sistem perdagangan efek terbagi menjadi dua bagian, yaitu sistem kol dan sistem terus-menerus.

- Sistem kol adalah sistem perdagangan yang dipimpin oleh petugas bursa yang disebut pemimpin kol. Efek yang diperdagangkan dalam sistem kol adalah efek yang kali pertama di catat di bursa dan dilakukan selama dua hari berturut-turut.

- Sistem terus-menerus. Pada sistem ini efek diperdagangkan oleh anggota bursa secara langsung tanpa melalui pemimpin kol. Akan tetapi, ada pejabat bursa yang bertanggung jawab dalam pelaksanaan sistem ini. Baik pada sistem kol maupun sistem terus menerus, transaksi perdagangan efek dilakukan secara tunai yang jangka waktu penyelesaiannya dilakukan selambat-lambatnya empat hari terhitung sejak transaksi dilakukan.

Secara umum terdapat beberapa kerugian pada pasar modal. Kerugian tersebut, antara lain berkaitan dengan adanya sejumlah risiko dari investasi atas sejumlah produk pasar modal, yaitu sebagai berikut.

- Risiko pasar (market risk) yang identik dengan risiko nilai tukar dan tingkat suku bunga, yaitu risiko yang timbul akibat adanya perubahan harga, tingkat suku bunga, nilai tukar yang terus berfluktuasi sesuai dengan konjungtur pasar.

- Risiko penanaman kembali (reinvestment risk), adalah risiko bagi investor karena terpaksa mengambil investasi yang memberi hasil lebih rendah akibat naiknya tingkat suku bunga.

- Risiko gagal bayar atau tagih (default risk), adalah risiko yang timbul karena pembayaran yang harus dilakukan pada saat jatuh tempo tidak terpenuhi.

- Risiko fundamental ekonomi (fundamental risk), adalah risiko yang timbul akibat perubahan-perubahan kondisi perekonomian makro, domestik maupun internasional, moneter, fiskal dan kebijaksanaan pemerintah lainnya.

New York Stock Exchange (NYSE) adalah salah satu institusi pasar modal terbesar di dunia. Bursa ini didirikan pada 1792, pada saat sekelompok pialang berkumpul di bawah sebuah pohon di Wall Street di Kota New York untuk membuat aturan-aturan dalam pelaksanaan proses transaksi saham. Di akhir dekade 1990-an, NYSE memuat 3.600 saham yang berbeda. Informasi yang mengalir secara elektronik di antara kantor-kantor pialang dan bursa, membutuhkan serat optik yang terbentang sepanjang 200 mil (320 km) dan 8.000 sambungan telepon untuk menangani transaksi perdagangan efek. (Sumber: Garis Besar Ekonomi Amerika, Deplu AS)

Rangkuman :

- Pasar modal atau yang sering disebut juga dengan bursa efek merupakan tempat menampung transaksi finansial dengan menggunakan kontrak jangka panjang.

- Secara umum fungsi pasar modal adalah sebagai sarana untuk memperoleh modal jangka panjang bagi unit-unit yang terlibat dalam proses produksi dan untuk penanaman dana jangka panjang bagi unit-unit yang memiliki kelebihan dana.

- Fungsi pasar modal secara spesifik, antara lain sebagai sumber penghimpun dana, sebagai alternatif investasi bagi pemilik modal (investor), dan sebagai pendorong perkembangan investasi.

- Pelaku pasar modal, antara lain emiten, investor, dan lembaga penunjang pasar modal.

- Beberapa instrumen yang lazim diterbitkan dan diperdagangkan pada pasar modal, antara lain saham biasa,

- obligasi, saham preferens atau saham istimewa, waran, dan reksadana.

- Terdapat dua jenis penawaran di pasar modal, yaitu penawaran di pasar perdana dan pasar sekunder.

- Pasar perdana, ialah penawaran surat berharga secara langsung oleh perusahaan (emiten) kepada investor tanpa melalui pasar modal. Di pasar perdana, biasanya emiten melakukan suatu penawaran yang disebut penawaran umum perdana (initial public offering atau IPO).

- Pasar sekunder ialah bentuk interaksi permintaan dan penawaran surat berharga (efek) yang sudah beredar di pasar secara terus-menerus di bursa efek dan harga dibiarkan berfluktuasi sesuai dengan mekanisme pasar.

- Prospektus adalah setiap informasi tertulis sehubungan dengan penawaran umum dengan tujuan agar pihak lain membeli efek.

- Indeks Harga Saham Individual (IHSI) merupakan suatu nilai yang memiliki fungsi untuk mengukur kinerja suatu saham tertentu terhadap harga dasarnya.

- Indeks Harga Saham Gabungan (IHSG) menunjukkan pergerakan harga saham secara umum yang tercatat di bursa efek dan dipakai sebagai acuan tentang perkembangan kegiatan di pasar modal.

Rebat FBS TERBESAR – Dapatkan pengembalian rebat atau komisi

BalasHapushingga 70% dari setiap transaksi yang anda lakukan baik loss maupun

profit,bergabung sekarang juga dengan kami

trading forex fbsasian.com

-----------------

Kelebihan Broker Forex FBS

1. FBS MEMBERIKAN BONUS DEPOSIT HINGGA 100% SETIAP DEPOSIT ANDA

2. FBS MEMBERIKAN BONUS 5 USD HADIAH PEMBUKAAN AKUN

3. SPREAD FBS 0 UNTUK AKUN ZERO SPREAD

4. GARANSI KEHILANGAN DANA DEPOSIT HINGGA 100%

5. DEPOSIT DAN PENARIKAN DANA MELALUI BANL LOKAL

Indonesia dan banyak lagi yang lainya

Buka akun anda di fbsasian.com

-----------------

Jika membutuhkan bantuan hubungi kami melalui :

Tlp : 085364558922

BBM : fbs2009